過去に書いた経済コラムよりFrom the economic column I wrote in the past

灯台下暗し

2023年5月31日

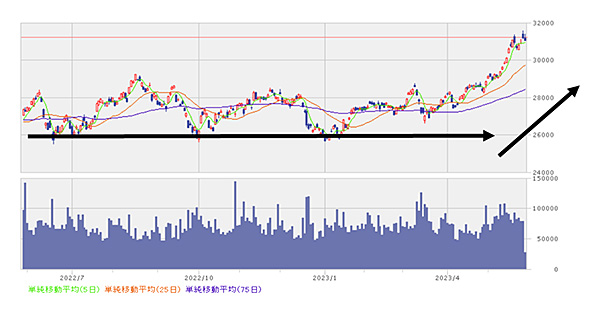

今回は久々に世界の注目を集めた日本株を見ておきましょう、以下は日経225の直近1年間のグラフです。

(日経225株価指数、過去1年間の推移:楽天証券サイトより転載)

ご覧のように先月(4月)から急騰し、現在(2023年5月30日)の日経平均は31,000円を超えています。

足元の上昇についてさまざまな意見を聞きます、たとえばバフェットさんの日本株投資がその代表ですし、その派生形として日本の低金利に注目する人もいるようです。以下のグラフは今朝(2023年5月30日)の日経一面の記事からですが、「株の益利回り-長期金利」でみた株の割安感をみると、アメリカ株と比べ日本株の安さがよくわかります。

(日経オンライン記事より転載)

「株の益利回り-長期金利」はちょっと難解な指標ですが、まあ簡単に言えば「長期債を発行してお金を集め、そのお金で株を買った場合どの程度儲かるか」を測る指標です。たとえば日本の長期債(10年債)の利率は0.5%ほど、これに対し日本株の益利回り(注)は7%ほどもあります。

注)益利回り:PERの逆数です、日経225ベースのPERは現在14倍ほどですので、益利回りは7%ほどになります、益利回りは会社があげる収益のすべてが投資家の取り分と仮定した場合、投資家が得られる年あたりのリターンのことです、投資の世界では会社があげる収益はすべて投資家に帰属するので、このような考え方になります。

もし私たちが年利0.5%でおカネを借り、そのおカネで日経平均ETFを買えばどうなるでしょう、仮に日経平均ETFから益利回り通り7%を得られれば、毎年6.5%の儲けです。

- 7%-0.5%=6.5%

この考え方を実践に移したのがバフェットさんです、バフェットさん(正確にはバフェットさんが経営する投資会社であるバークシャー・ハザウェイ)は日本で長期債を発行し、安い金利で調達したおカネで日本の5大商社株を買いました、当時の商社株の平均的な配当利回りは4%ほどもありました、仮に0.5%の金利で資金を調達できていたとしたら、その差分である3.5%がまず取り分になります。

さらに株価が適正に評価されるようになり、商社株の益利回り(当時は16%ほどもありました)すべて同氏の取り分になれば、長期的にみればその差分(すなわち毎年15.5%)が取り分になります。

もちろん上は日本の商社株が今後も成長し続けることが前提になっています、でもそもそも株式投資とはそういったもので、投資する会社の業績予想が基本です。

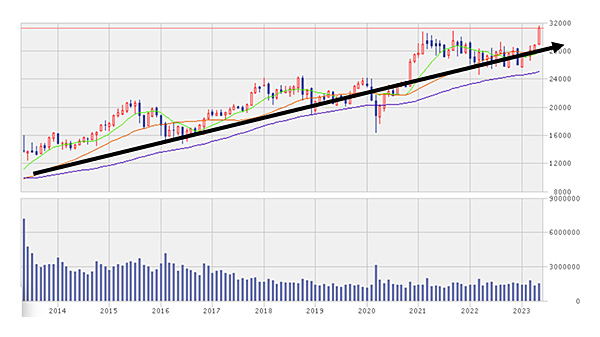

バフェットさんが行った日本投資を契機に、日本の会社の業績への期待や、日本が低金利を持続するとの予想が後押しする形で、日本株への再評価が行われた結果が足元の日本株高だと思います。ご参考までに以下は日経平均の10年グラフです。

(日経225平均株価指数、過去10年間の推移:楽天証券サイトより転載)

ご覧のように、長い目で見れば2013年以来は右肩上がりです、2013年はアベノミクスの起点ですが、それ以降は

- 日本企業の業績拡大

- 低金利の継続

によって日本株は上昇中だといってよいでしょう、もちろんコンスタントに上がってきたわけではありません、欧州債務危機やコロナショックなど経ながらも、日本株は企業業績の拡大と低金利を材料に上昇過程にあるといってよいでしょう。たしかに最近のバフェット効果は目を引きましたが、すでに10年前から日本株への再評価は始まっていたといえるでしょう。

僕はこの上昇はこれからも続くと思いますが、それでもいくつかの注意すべき点はあります。

まず一つ目はすべての会社がこのような軌道で上がることはないという点です、たとえばコロナ終息でリベンジ消費やインバウンド期待で消費関連やレジャー関連、百貨店株など値上がりしていますが、遠からず賞味期限が来るでしょう。対して半導体関連株や商社株、機械株のように、日本の企業が圧倒的かつ持続的な強みを持つ分野もあります。そのような分野を見極めて長期で投資すれば、かなりの確率で勝てると僕は思います。

二つ目の注意点は金利の上昇です、さきほど僕は日銀の低金利政策によって日本株がささえられているというお話をしましたが、もしその低金利政策が終わってしまえばどうなるのでしょう。

その場合「株の益利回り-長期金利」の値は下がりますから、割安感は薄れます。つまりは日本株全体にとっては向かい風になるでしょう。でもここはもっと深く考えなければなりません、そもそもなぜ日銀は低金利をやめられるのかという点です、逆に言えば低金利政策を解除できるほど日本経済は回復するということで、その前提となるのは企業業績です。

つまり日銀が低金利政策を解除できるなら、その時点で日本企業の業績や業績見通しはさらに拡大しているはずです。その場合「株の益利回り-長期金利」のうち前半すなわち「株の益利回り」が上昇し、後半の「長期金利」の上昇を打ち消すでしょう。

すべての会社が均一に業績を拡大するわけではありませんが、もし私たちが個々の会社の業績を高い精度で予想できれば、日銀の利上げは株価にとって中立の材料にとどまるはずです。

今回は長々と日本株に関して書かせていただきました。

むかしからよく「灯台もと暗し」といいますが、株の世界も同じだと思います。株式投資で成功するためには企業の業績分析が必須ですが、その点で私たち日本人はバフェットさんよりも有利なはずです。

単なる入札代行ではなく、このサイトの主催者である田中がコンサルさせて頂きます、コイン初心者の方でも安心してご利用いただけます。