過去に書いた経済コラムよりFrom the economic column I wrote in the past

なぜ金は買われるのか

2023年11月30日

教科書的に申し上げますと、アメリカの金利上昇は金(Gold)の下げ要因です。

なぜなら通常、金は持っているだけではおカネを生みませんが、債券や預金からは利子がもらえるからです。

つい先日までのようにアメリカの長期債の利回りが5%近くもあるなかで、金の価格が1オンス=1900ドルを超えるなんて教科書的にいえば少しヘンです。もちろん金の相場は金利だけで決まるのではありません、でも特にここ数年の値動きを見ますと、金価格は全くといってよいほど金利を見ずに動いていることがわかります。

今回はこのあたりを少し掘り下げ、いったい市場はなぜ金を買っているのか、その点について少し考えてみたいと思います。

ここ10年の金と金利の値動き

ではまずここ10年の金価格と金利(長期金利の代表としてアメリカ10年債利回りを使います)の関連性を見ておきましょう。

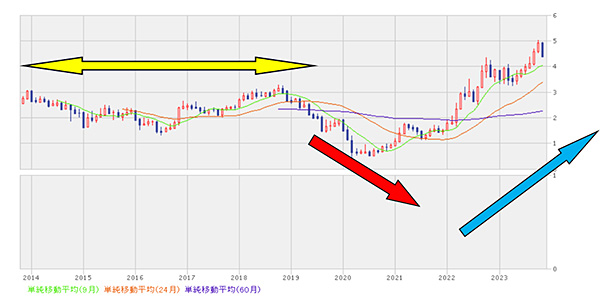

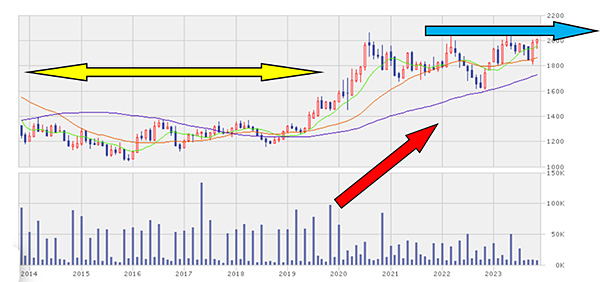

以下はそれぞれの直近10年間の値動き、上はアメリカの10年債利回りの推移(右側にある数字の単位は%です)、下のグラフは金先物価格(同じく1オンス当たりの金価格、単位はドルです)で、いずれも楽天証券のサイトからの引用です。

時間軸がピッタリ合っていますので比べてみてください。

(アメリカ国債の利回り10年グラフ、楽天証券のサイトから転用)

(金先物価格10年グラフ、楽天証券のサイトから転用)

上のグラフは

- 第一期/黄色矢印(2014-2018年までの5年間)

- 第二期/赤色矢印(2019-2020年までの2年間)

- 第三期/青色矢印(2021-2023年までの5年間)

の3期に分けて考えるとわかりやすいと思います。

まずは黄色矢印の第一期からです、この期間は特に大きな経済危機もなく、インフレ率も安定していた時期です。アメリカの長期金利は2%から3%までの狭い範囲で推移していました、金にとってはちょうど良い湯加減といったところで、この間の金価格はおおむね1オンス=1100ドルから1400ドルの狭い範囲で推移しているのがわかります。まあ言ってみれば「教科書通り」の値動きで、市場のおカネは金と金利のバランスの中で動いていた時期といっていいでしょう。

市場に大きな変化が起きたのは、赤い矢印の第二期です。この時期アメリカの景気は、まだ後退期に入っていませんでしたが、米中貿易摩擦の影響や世界経済への懸念からFRBは予防的と称して3回利上げしましたし、さらにその後に起きたコロナショック直後にも大幅な利下げを行いました、アメリカ経済も一気にマイナス成長に陥り長期金利は1%以下まで急降下した時期です。この時期の金価格はまったく教科書通りに動き、1オンス1200ドルから2000ドルまでの爆上げでした。まさに市場のおカネは金利が付かない債券を見限って、金に移動したといえるでしょう。

問題は青色矢印の第三期です、この時期はプーチンの戦争やらコロナからの回復もあり、世界的にインフレが進みました。インフレ退治のためFRBは急速な利上げを行いましたし、それに引っ張られる形で長期金利も急上昇しました、コロナ前に1%を切っていた長期金利は一時5%ほどまで上がりました。教科書通りに金価格が動くなら、金利を生まない金から金利を生む債券におカネが流れ、金は売られるはずですが、ご覧のようにこの間の金価格を見ると、1800ドルから2000ドルの高水準に張り付いたままです。

なぜ金は買われるのか

以上みてきましたように、ここ3年間の金を見ると、金利高という悪条件に逆らう形で買われていることがわかります。

なぜこんなことが起きているのでしょう。

一つはアメリカの財政への懸念だと思います、日本に比べるとまだまだ健全ですが、それでもアメリカはかなり野放図に財政を膨らましてきました、国債発行額の上限に、何か月かに一回達するなんてやはり尋常ではありません。そんな懸念もアメリカの市場参加者が金への投資を進める一因になっていると思います。

世界的にみても同様です、中国の財政も健全さを失いつつありますし、ヨーロッパではあいかわらずイタリアやギリシャは危険水域です。新興国中心に中央銀行が金の保有量を増やしつつあるのも、一つにはドルに対する懸念からではないでしょうか。

もう一つ付け加えるなら、アメリカはじめ先進国の中央銀行、あるいは政府の金融政策に対する不信感もあると思います、経済の規模はどんどん大きくなっており、金融におけるAIやITも高度化しているのに、金融政策はといえば十年一日のごとくです。

相変わらず金融危機への処方箋は利下げと量的緩和(=紙幣のばらまき)しかありません、これでは危機のたびおカネの量は増えてゆき、その価値は薄まる一方です。

つまり政府だけでなく中央銀行への不信も高まっているのだと僕は思います。その結果が、高金利下の金価格の上昇ではないでしょうか。

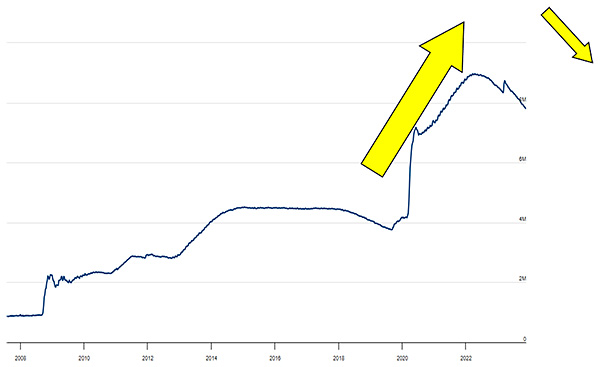

ご参考までに以下はFRBのバランスシートの推移です、大雑把にいえばこのようなペースでFRBは市場におカネを供給しているといってよいでしょう。2022年からFRBは逆に過去に刷ったドル紙幣を市場から回収していますが、下のグラフでお分かりのように、その回収量はホンのわずかです。

(FRBバランスシートの推移2008-現在まで:FRBサイトより転載)

危機が起きるたび、おカネの供給をやっていたのでは、FRBの資産は増える一方で、その反対側にあるおカネは増え続けます、市場はおカネの価値が薄まるのを懸念しているのだと思います。

もう一つ気になるのは世界のアチコチで起きている紛争や戦闘、戦争です。その根底にはアメリカの国力低下と中国はじめ新興国の経済的な台頭があるというお話を、以前このレポートでさせていただきましたが、確かに世界の不確実性はどんどん増えていると僕は思います。

これからどうなるか

かつて岩井克人さんはこうおっしゃいました。

「貨幣が貨幣であるのは、それを受け入れる共同体があるからであり、その共同体の無限の永続性を期待しているのだ」

そのとおりだと僕も思います。岩井さん流に言うならば、いま世界という共同体、言い換えるなら「ドルを基軸通貨として、各国の中央銀行が金融をコントロールする世界」は、自らの存続性に疑問を持ちつつあるのかもしれません。そしてその結果として起きようとしているのが現物への回帰ではないでしょうか。だとすればこれは結構怖いお話です。

単なる入札代行ではなく、このサイトの主催者である田中がコンサルさせて頂きます、コイン初心者の方でも安心してご利用いただけます。