過去に書いた経済コラムよりFrom the economic column I wrote in the past

これから始まる日本企業の復活

2024年6月30日

日本の上場企業の業績は好調です、前期(2024年3月に終わった期)を見ると、上場企業の純利益は約43兆円で、3年連続で過去最高益を更新しました。今期の見通しも明るく、この調子でいけば4期連続の最高益になりそうです。

一方で私たち庶民の生活はどうでしょう。

昨年と今年は大きな賃上げがありましたが、いまだ賃金の上昇ペースはインフレ率に追いついていません。つまり物価上昇を加味した実質ベースでは、下のグラフのように、いまだお給料は下がり続けているということです。

(日本の実質賃金推移、日本経済新聞の2024年5月9日オンライン記事から転載)

好調な企業業績にもかかわらず、なぜ私たちはリッチにならないのか

なぜこんなことが起きているのでしょう。

1990年代にバブルが崩壊して以降、日本経済は急速に収縮してゆきました。それを象徴する出来事が、1997年に起きた山一証券破綻や翌年の長銀破綻だったといっていいでしょう。特に山一社長の記者会見は衝撃的で、あれをテレビで視た多くの経営者の気持ちは、すっかり委縮してしまったのではないでしょうか。

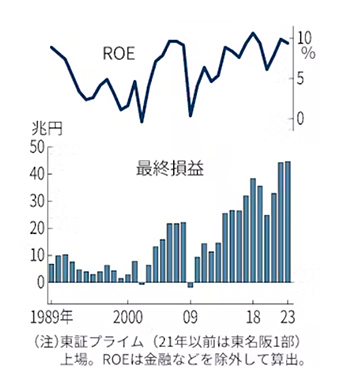

その結果が徹底的な守りの姿勢への転換で、多くの会社は「設備投資を抑え」「研究開発費を削り」「給与水準の抑制と早期退社の拡大による人件費の削減」を進めました。その効果は顕著で、会社の利益だけをみれば拡大を続けました。下のグラフは東証プライム上場企業の最終利益の合計とROEの推移ですが、2008年のリーマン・ショックを挟みながらも、利益の水準は急拡大中です。

(日本の上場企業の最終利益推移、日本経済新聞の2024年2月22日オンライン記事から転載)

この間の日本企業の行動を総括するならば、

・設備を更新せず

・研究開発は抑え

・給料を増やさず

ひたすらおカネをため込んできたといっても言い過ぎでありません。ご参考までに下のグラフは上場企業の手元資金の推移ですが、ご覧のように2009年時点の2倍以上に増えています。

(日本の上場企業の手元資金の推移、日本経済新聞の2024年6月26日オンライン記事から転載)

次の30年はどうか

よく「ひと世代30年」などといわれますが、山一破綻の1997年から27年が経ちました。多くの経営者にとって1997年は過去のものになりつつあるのではないでしょうか。

そういえば確かにここ数年、日本企業の経営姿勢は積極的になったように思います。

下のグラフは1975年以降の大企業製造業の設備投資額の推移(対前年比)ですが、リーマン・ショック以降は順調に拡大を続け、特に2022年以降は急拡大しています。

(日本の上場企業の最終利益推移、日本経済新聞の2024年4月1日オンライン記事から転載)

一方で研究開発費はどうでしょう。下のグラフの左側は1995年以降の主要国の研究開発費の推移、右側は日本の研究開発費の合計額です。企業と大学、公的機関等に色分けされていますが、青色の企業だけ見ておけばOKだと思います。ご覧のように、上の設備投資と違って目立った変化は見られません、研究開発への積極的な取り組みは、今の日本企業にもっとも欠けている点だと思います。

(日本の研究開発費の推移、第一生命経済研究所のサイトより転載)

最後にお給料もみておきましょう。人件費に関しては本レポートの冒頭で紹介したように、インフレを加味した実質賃金は24か月連続でマイナスですが、今年の春闘で賃上げ率は4.42%になり、これは32年ぶりの高水準だそうです。昨年2023年も3.58%だったので、2年連続の高水準です。今年の賃上げが給料に反映される秋あたりには、なんとか実質ベースでプラス圏に浮上しそうな感じです。

このように多少のバラツキはありますが、ここ数年、日本の会社は「人件費」「設備投資」という、企業の根幹を支える2つの投資を増やしてきたのは間違いありません、いずれ「研究開発費」も増やし始めると思います。

PBR改革を起点に始まった効率経営への取り組み

さらに昨年からは、東証が進める「PBR改革」が奏功し、会社が有効活用できないおカネ(=内部留保)を市場に戻す姿勢(注)が目立つようになってきました。

注)株主への還元策は主に二つあります、一つ目は配当の増額で、二つ目は自社株の購入です。この2つを通して会社はため込んだおカネを市場に戻すことができます。結果として株価は上がりPBRも高くなります。PBRは株価を「一株当たりの純資産」で割った値で、これが1を割ると、その会社の株価は解散価値を下回っているとことになり、本来これは企業経営者にとって屈辱的な数字です。東京証券取引所(東証)は全ての上場企業はPBR1倍割れを回避すべきだと要請しました、これが東証のPBR改革です。それ以降、日本の上場企業は自社株買いと配当増額を組み合させ、株価上昇を意識するようになりました。僕は素晴らしいことだと思います、経営者はより高い緊張感をもって市場に向き合うことになるでしょう。

一般に、株主還元の拡大は会社にとって好ましい行動だと考えられていますが、経営者の本音はどうなのでしょう。たしかに「うるさい株主≒アクティビスト」から面倒な株主提案をされなくて済むという利点はありますが、本音を言えば株主に還元するくらいなら、特に短期売買の一瞬株主に還元するくらいなら、従業員の給料を増やしたり、設備投資や研究開発を増やしたりといった、前向きなおカネの使い方をしたいと考えていると思います。

結論

あわせて会社が貯めこんできた内部留保の大きさを考えると、まだまだ賃上げの余力はあると思いますし、設備投資や研究開発投資も、海外の成長企業に比べるとスピード感が足りません。

逆に言えば、日本の会社はこの3点セットを拡大することにより、1997年以前のように競争力を取り戻してゆくと僕は思います。すべての会社がそうなるとは言いませんが、多くの会社にはその可能性があると思います。私たちはその点を見極めて投資すべき会社を選別することが重要だと思いますし、そうすることによって大きく儲けることができると思います。

灯台下暗し、日本株も捨てたものではありません。

単なる入札代行ではなく、このサイトの主催者である田中がコンサルさせて頂きます、コイン初心者の方でも安心してご利用いただけます。